炒股就看,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:证券市场周刊市场号

文丨牛犇

今天A股又创阶段新低了,这与银行板块回调有脱不开的关系,没有“替补”能顶上。其他的也都是老生常谈的概念,找来找去确实也没啥看头。

不过,最近宏观层面发生了一件大事儿,就是美联储要降息了,这会引发一连串的连锁反应。

比如,此前交易冷清的港股市场,受此刺激,8月份以来,已经走出相对独立行情。部分个股从股价走势中甚至确立了“反转”趋势。

今天就主要聊聊港股的未来趋势,以及潜在的投资机会。

美联储9月有望降息

万亿资金将要回流中国资产?

概念龙头已收出多个连续涨停

随着美国通胀压力的下降以及就业数据的疲软,美联储降息的预期越来越强烈。据报道,美国CPI6月同比上涨3%,为近12个月的最低水平;个人消费支出(PCE)物价指数同比上涨2.5%,是2021年3月以来最低水平。同时,美国7月非农就业数据全面降温,新增非农就业人数仅11.4万人,不及市场预期的17.5万人,失业率升至4.3%,接近萨姆法则临界值(0.5%,这一指标用于判断美国经济是否进入衰退期)。

8月22日至24日(美东时间),在一年一度的杰克逊霍尔(Jackson Hole)全球央行年会上,美联储主席鲍威尔表示,“美联储认为现在是调整货币政策、转向降息的最佳时机。”同时,鲍威尔进一步表示,“降息的时机和步伐将依据即将发布的数据、不断变化的前景以及风险的平衡来灵活决定。”

近期,美联储官网公布了最新美联储贴现率会议纪要,这份会议纪要提供了对美联储货币政策可能走向的洞察,目前市场普遍预期,美联储将在9月降息。对此,CME“美联储观察”指出,美联储9月降息25个基点的概率为63%,降息50个基点的概率为37%。

一般而言,降息往往伴随着资金成本的降低和流动性的增加,这可能导致投资者寻求更高回报的投资渠道,从而推高资产价格,美联储本轮的降息也大概会是如此。那么,哪些是更高回报的投资渠道呢?

从市场表现来看就知道了,在鲍威尔官宣降息之后,各类资产迅速做出反映,其中就包括美债、美元下跌,黄金、美股上涨。此外,港股市场也出现了异动,恒生指数、恒生科技、恒生医药等在鲍威尔讲话后首个交易日都迎来罕见大涨,A股也在跟随,微幅翻红。在资本市场方面,美股、港股、A股等都可能是新增流动资金的主要去处。

对此,英国对冲基金Eurizon SLJ Capital的首席执行官Stephen Jen公开表示,随着美国降息,中国企业可能会出售1万亿美元的美元计价资产,此举可能会使人民币升值10%。麦格理集团和澳新银行也基本是这样的观点,不过他们更为保守,认为这一数字可能分别在5000亿美元和4300亿美元左右。如果是万亿或是数千亿美元的资金流向港股和A股,那将对这两个市场形成有效的提振效果,毕竟当下A股的成交量多在5000亿元左右。

港股第二阶段行情有望启动

南下资金持续流入互联网龙头

美联储降息会直接导致流动性的增加,但同时也使得国内的政策有了更多的操作空间,这同样将对A股和港股形成实质性的利好。如在看来,未来美联储降息提供了国内政策可以进一步宽松的窗口,这将是决定A股和港股市场走势的核心。“如果届时宽松力度可以强于美联储(中国实际利率与自然利率之差高于美国),则可以对市场提供更大提振,尤其是港股。”

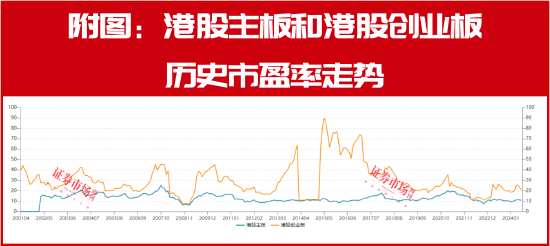

从基本面情况来看,港股市场确实也具有这样的吸引力。如从估值角度看,虽然港股今年上半年出现了一波像样的反弹,但最新数据显示,港股主板和港股创业板的市盈率仍然都处于历史的相对低位(见附图)。同时,从业绩角度看,港股市场的主要公司尤其是互联网龙头都在上半年实现了不俗的收益,如腾讯控股、阿里巴巴、美团、京东集团等都实现了双位数甚至以上的增长;金融、石油、电信运营商等板块的龙头则实现了稳健增长。

对此,全球首席策略分析师张忆东分析说,港股龙头公司持续提高分红、回购,将有助于提升配置吸引力,港股2024年内第二阶段行情的必要条件已经成熟。“8月份有望启动第二阶段行情。”最近的港股市场走势似乎就在验证张忆东的判断,如恒生指数月内最高涨幅超过5%。

或是基于这样的预期,南下资金已经开启了大笔“买买买”模式,8月份至今已累计净买入394.04亿元,沪深港通开通以来,累计净买入港股2.93万亿元,而北上资金同期净买入A股的金额是1.76万亿元。其中,互联网龙头集中的传媒行业获得南下资金的最高关注,净买入规模达110.62亿元,金融、运营商等行业净买入规模同样居前。

具体到公司层面,南下资金持股市值增加最大的是腾讯控股,其次是、和小米集团等,持股数量增加最多的是京基金融国际、和工商银行等。其中,在持股市值增加前十和持股数量前十中银行股占据了较大权重(见表1)。这可能是与A股的银行股产生了联动,而由于AH折溢价的存在,港股的银行股更具性价比。

大小摩、贝莱德等正在暴买

有互联网龙头等,还有创新药

从8月以来港股重要股东变动的数据来看,部分知名国际投行们也普遍开启了“买买买”模式。如摩根大通,在统计区间内累计增持45.30亿元,减持28.29亿元,累计净增持17.01亿元。其中,摩根大通增持、香港交易所、股份、创梦天地和股份数量居前。

巴黎银行、摩根士丹利和贝莱德等同样进行了较大规模的增持(见表2)。对此,贝莱德设立的合资理财公司贝莱德建信理财副总经理及首席多资产投资官刘睿近期曾表示,“看好港股高分红和科技板块。港股价格低、分红率高,科技股盈利超预期、估值便宜,有参与价值。”

在国际投行们具体的增减持名单中,也出现了“一致性”,基本围绕互联网、金融两个方向展开,此外,创新药领域也成为其重点加仓的方向。如巴黎银行仅增持了两家公司,分别是和雅生活服务;摩根士丹利主要增持了互联网龙头哔哩哔哩以及两家创新药公司和复宏汉霖,瑞银增持的方向也以互联网龙头和创新药公司为主,除哔哩哔哩和复宏汉霖外,还增持了。

其他领域都好理解,为什么还有创新药呢?

这可能还要归功于美联储的降息。如在看来,美联储降息有望创造利于创链发展的融资和估值环境。同时,近期国内的创新药利好政策频出,对创新药产业发展呈现大力支持鼓励的态度。而资金环境和政策环境的持续呈现边际改善的态势,也令创新药产业链的长期产业趋势有望形成。

也因此,光大证券建议,关注创新药头部企业,“在创新驱动、国产升级大背景下,品牌龙头是未来的医药投资主线。”

文章就写到这里了。码字不易,留个“关注”再走吧。

(文中提及个股仅为举例分析,不作买卖推荐。)

还没有评论,来说两句吧...