航运方面,传统旺季集运现货运价下跌,黄金周前约10%的航次被取消。航空方面,民航暑运旅客运输量创历史新高,部分双向航线航班量同比增长超过100%。快递物流方面,8月份中国物流业景气环比回升0.5个百分点,菜鸟开通首条西安至列日的包机航线。

①传统旺季集运现货运价下跌,黄金周前约10%的航次被取消。现货运价在5月份传统“淡季”逆势上涨,却在7月份进入“旺季”后,亚洲至欧洲及跨东行航线的现货运价却一直在稳步下跌。马士基表示,客户提前将货物运往欧洲,以避免潜在的中断,导致今年集运市场旺季比往年提前到来。尽管国际码头工人协会(ILA)港口罢工的威胁迫在眉睫,但本周跨太平洋东行运费继续下降。德路里预计,未来几周东西向的运费将呈下降趋势。根据Drewry最新发布的取消航次评估数据显示,从第36周(9月2日至9月8日)至第40周(9月30日至10月6日)的五周内,跨太平洋、跨及亚洲至北欧和地中海的主要贸易航线总共有696个预定航次,其中68个航次已经宣布取消,取消率为10%。黄金周假期前需求持续疲软,因此班轮公司不得不采取更多取消航次的措施来应对。②民航暑运旅客运输量创历史新高,部分双向航线航班量同比增长超过100%。今年暑运期间(7月1日—8月31日)旅客运输量创历史新高,全民航累计运输旅客1.4亿人次,日均228.9万人次,比2019年增长17.7%,比2023年增长12.3%,民航日均客座率83.9%,比2023年增加2.6个百分点。累计保障航班115.7万班,日均保障18660班,比2023年同期增长8.2%。其中,国内客运飞行89.1万班,日均国内客运14371班,比2023年同期增长2.1%。国际客运航班量持续快速增长,全国民航保障国际客运航班11.0万班,比2023年同期增长67.7%,恢复至2019年77.1%。全国航班正常率为77.3%,较去年暑运提升4.7个百分点,较2019年暑运提升2.8个百分点。今年暑运期间,航空公司在需求旺盛的旅游航线上及时加大运力投入,上海—阿勒泰、南昌—郑州、喀什—重庆等航线(双向)航班量同比增长超过100%。③8月份中国物流业景气环比回升0.5个百分点,菜鸟开通首条西安至列日的包机航线。中国物流与采购联合会数据显示,8月份中国物流业景气指数为51.5%,较上月回升0.5个百分点;新订单指数为51.8%,较上月回升0.6个百分点,新订单指数保持扩张;业务活动预期指数为56.3%,较上月回升1.7个百分点。9月6日,在陕西省西咸新区空港新城,菜鸟宣布开通首条西安至列日的包机航线。新航线的开通,将加速推进菜鸟中国至欧洲的跨境物流网络布局,为跨境商家提供持续、固定的航空方案供给,保障菜鸟国际快递快线在大促期间时效不降级。

本文来自研究部于2024年9月9日发布的报告《黄金周前集运约10%的航次被取消,民航暑运旅客运输量创历史新高——交通运输行业周报(20240909)》欲了解具体内容,请阅读报告原文。(分析师:王靖添,执业编号:S1300522030004)

1.1 传统旺季集运现货运价下跌,黄金周前约10%的航次被取消

事件: Drewry世界集装箱指数(WCI)本周(截至9月5日)下降8%至4,775美元/FEU,比2021年9月疫情高峰时的10,377美元/FEU下降了54%,比2019年疫情前1,420美元/FEU的平均水平高出236%.

5月份淡季逆势上涨,传统旺季集运现货运价下跌。现货运价在5月份传统“淡季”逆势上涨,却在7月份进入“旺季”后,亚洲至欧洲及跨太平洋东行航线的现货运价却一直在稳步下跌。马士基表示,客户提前将货物运往欧洲,以避免潜在的中断,导致今年集运市场旺季比往年提前到来。截至9月5日,今年的平均综合指数为4,127美元/FEU,较10年间平均运价水平2,814美元/FEU高1,313美元。其中,从中国出发的航线,与上周相比,上海-鹿特丹下降14%至6,219美元/FEU,上海-热那亚下降12%至5,842美元/FEU,上海-纽约下降2%至8,451美元/FEU,上海-洛杉矶下降3%至6,030美元/FEU。尽管国际码头工人协会(ILA)港口罢工的威胁迫在眉睫,但本周跨太平洋东行运费继续下降。德路里预计,未来几周东西向的运费将呈下降趋势。

黄金周假期前需求相对疲软,集运约10%的航次被取消。根据Drewry最新发布的取消航次评估数据显示,从第36周(9月2日至9月8日)至第40周(9月30日至10月6日)的五周内,跨太平洋、跨大西洋及亚洲至北欧和地中海的主要贸易航线总共有696个预定航次,其中68个航次已经宣布取消,取消率为10%。具体而言,跨太平洋东行航线取消的航次最多,占比51%;亚洲至北欧和地中海航线占28%;跨大西洋西行航线占21%。在接下来的五周内,THE联盟取消了17个航次,海洋联盟和2M联盟则分别取消了12个和10个航次,非联盟船公司则取消了 29个航次。随着现货运价持续下跌,且黄金周假期前需求持续疲软,班轮公司不得不采取更多取消航次的措施来应对。

1.2民航暑运旅客运输量创历史新高,部分双向航线航班量同比增长超过100%

事件:今年暑运期间(7月1日—8月31日)旅客运输量创历史新高,全民航累计运输旅客1.4亿人次,日均228.9万人次,比2019年增长17.7%,比2023年增长12.3%。

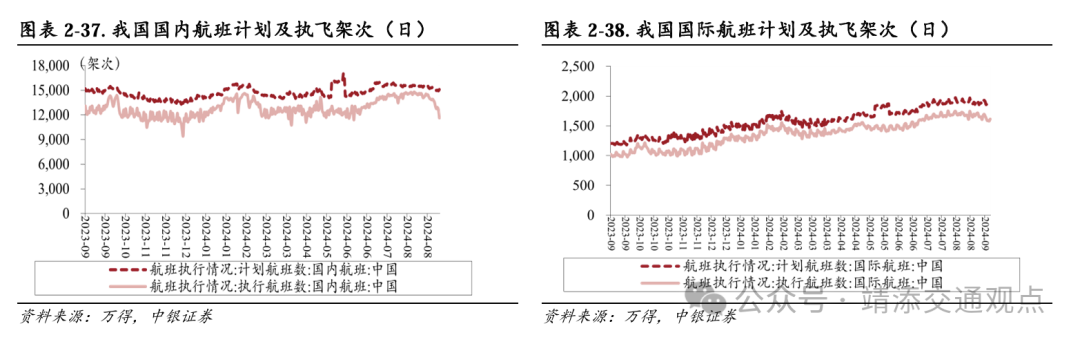

民航暑运旅客运输量创历史新高,国际客运航班量恢复至2019年同期近8成。暑运期间,民航日均客座率83.9%,比2023年增加2.6个百分点。累计保障航班115.7万班,日均保障18660班,比2023年同期增长8.2%。其中,国内客运飞行89.1万班,日均国内客运14371班,比2023年同期增长2.1%。国际客运航班量持续快速增长,全国民航保障国际客运航班11.0万班,比2023年同期增长67.7%,恢复至2019年77.1%。全国航班正常率为77.3%,较去年暑运提升4.7个百分点,较2019年暑运提升2.8个百分点。

暑运期间国内航空运输骨干网支撑作用明显,部分双向航线航班量同比增长超过100%。今年暑运期间,进出港旅客量较高的机场有广州白云、北京首都、上海浦东、深圳宝安、成都天府等机场,热门航线(双向)有北京—上海、北京—成都、上海—深圳、上海—广州、北京—广州等。支线航空运输市场火热,随着“民航+文旅”融合发展和县域旅游走俏,今年祖国边疆地区和三四线中小城市吸引了更多航空旅客,黑龙江、内蒙古、陕西、湖北、新疆、西藏等热门地区航班量同比显著增长,伊春、富蕴、宜春、鞍山、常德等避暑旅游地机场旅客吞吐量较去年同期翻倍。航空公司在需求旺盛的旅游航线上及时加大运力投入,上海—阿勒泰、南昌—郑州、喀什—重庆、昆明—、宁波—三亚、黄山—呼和浩特等航线(双向)航班量同比增长超过100%。

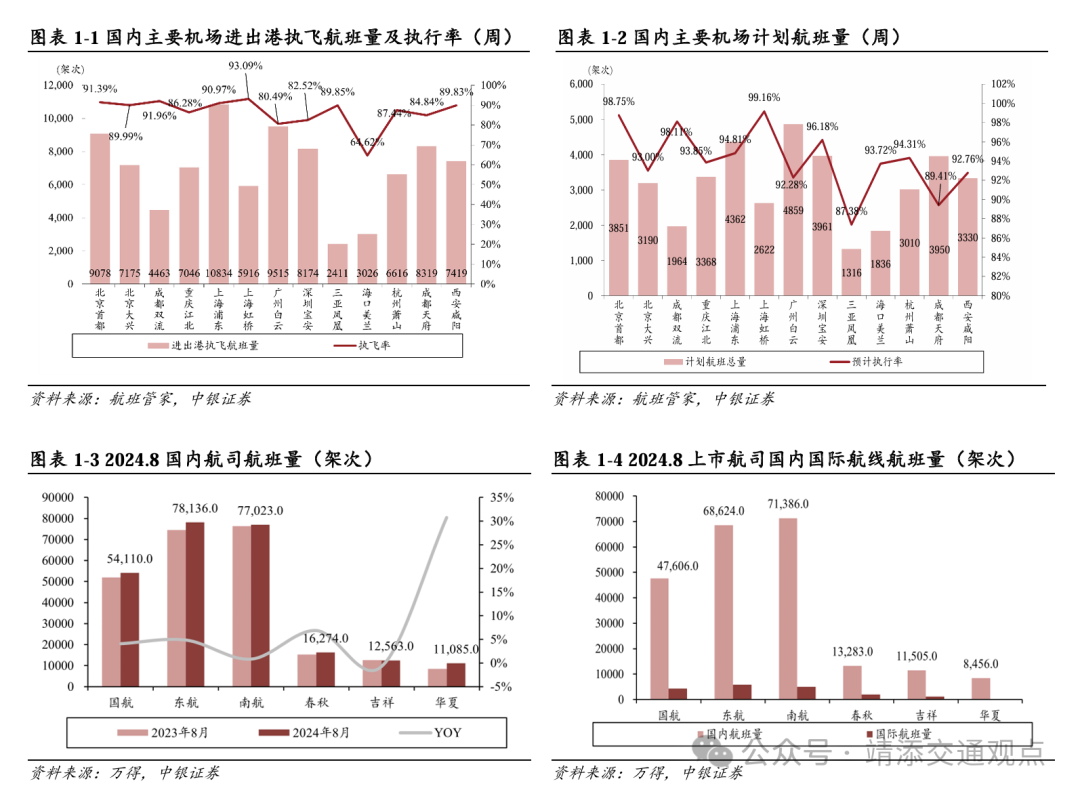

机场方面:本周(8.30-9.06):国内进出港执飞航班量TOP5机场依次是上海浦东机场(10834班次)、广州(9515班次)、北京首都机场(9078班次)、成都天府机场(8319班次)、深圳宝安机场(8174班次)。各枢纽机场国内航班量周环比变化:首都-3.84%、大兴4.24%、双流-2.11%、江北-4.67%、浦东-3.51%、虹桥-2.71%、白云-13.05%、宝安-7.88%、三亚-17.88%、海口-23.37%、萧山-6.17%、天府-6.23%、咸阳-6.11%。

1.3 8月份中国物流业景气回升0.5个百分点,菜鸟开通首条西安至列日的包机航线

事件:中国物流与采购联合会发布8月份中国物流业景气指数为51.5%,较上月回升0.5个百分点;中国仓储指数为50.2%,较上月回升3.7个百分点。9月6日,西咸新区空港新城举办西安-列日、西安-布达佩斯全货运国际航线首航启动仪式。9月6日,在陕西省西咸新区空港新城,菜鸟宣布开通首条西安至列日的包机航线。

8月份中国物流业景气指数为51.5%。中国物流与采购联合会数据显示,8月份,新订单指数为51.8%,较上月回升0.6个百分点,新订单指数保持扩张。企业增长预期较好,8月份,业务活动预期指数为56.3%,较上月回升1.7个百分点,连续多月处在较高景气区间。8月份,随着各项政策逐步落实和部分地区极端天气影响减弱,产业链供应链上下游联动加速,业务需求量继续保持增长,扩张态势在延续。

菜鸟西安至列日跨境电商全货机新航线开通。9月6日,在陕西省西咸新区空港新城,菜鸟宣布开通首条西安至列日的包机航线。这架B767-300F全货机将运载50余吨电商货物发往比利时列日机场,其中包括多品类的跨境电商包裹15万余件。本次新开航线为西安往返列日的定期货运航线,计划每周执飞两班,在运输旺季到来前做好国际快递的运力保障。新航线的开通,将加速推进菜鸟中国至欧洲的跨境物流网络布局,为跨境商家提供持续、固定的航空方案供给,保障菜鸟国际快递快线在大促期间时效不降级。

2

行业高频动态数据跟踪

2.1航空物流高频动态数据跟踪

2.1.1价格:8月下旬至9月上旬期间,空运价格整体呈上升趋势

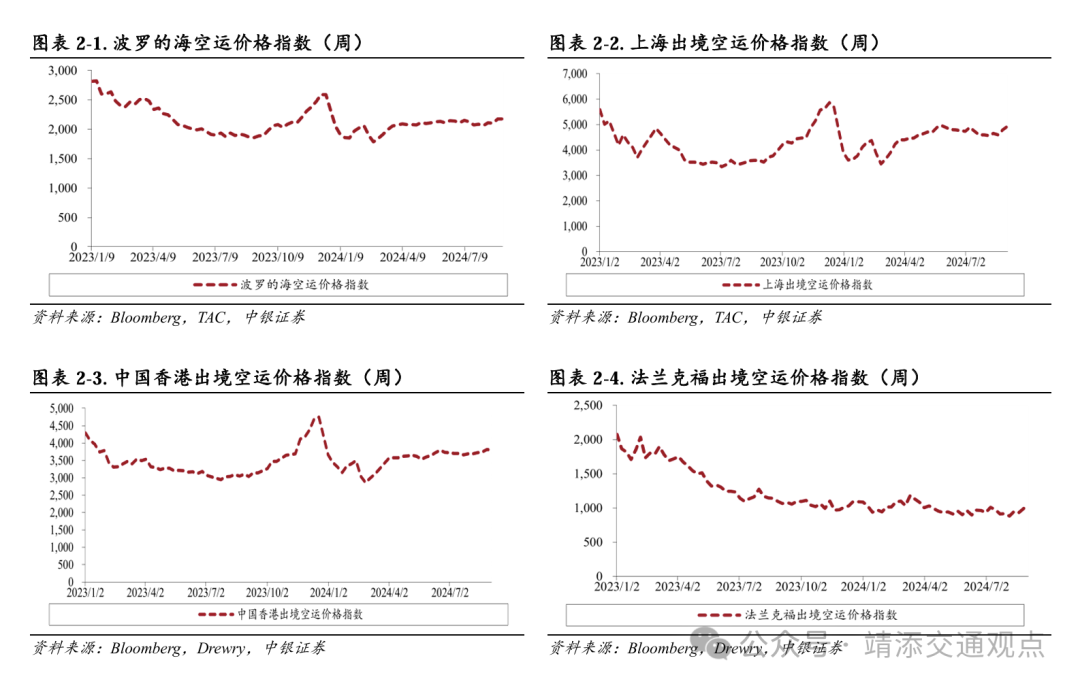

航空货运价格:截至2024年9月2日,上海出境空运价格指数报价4920.00点,同比+39.5%,环比+2.8%。波罗的海空运价格指数报价2179.00点,同比+17.2%,环比+0.1%;中国香港出境空运价格指数报价3801.00点,同比+25.0%,环比-0.5%;法兰克福空运价格指数报价957.00,同比-10.1%,环比-3.5%。

八月下旬至九月上旬期间,运力整体稳定,空运需求有所增加,空运价格呈上升趋势。据德迅披露,八月中旬至八月下旬期间,中国至欧洲航线,运力稳定,Apple新品开始出货,电商需求逐渐恢复。中国至美洲航线,航班装载量仍然受限,需求整体稳定;中国到亚太/中东/印度的航线方面,八月最后一周,中东、印度方向舱位趋于紧张,MAA爆仓,亚太稳定。

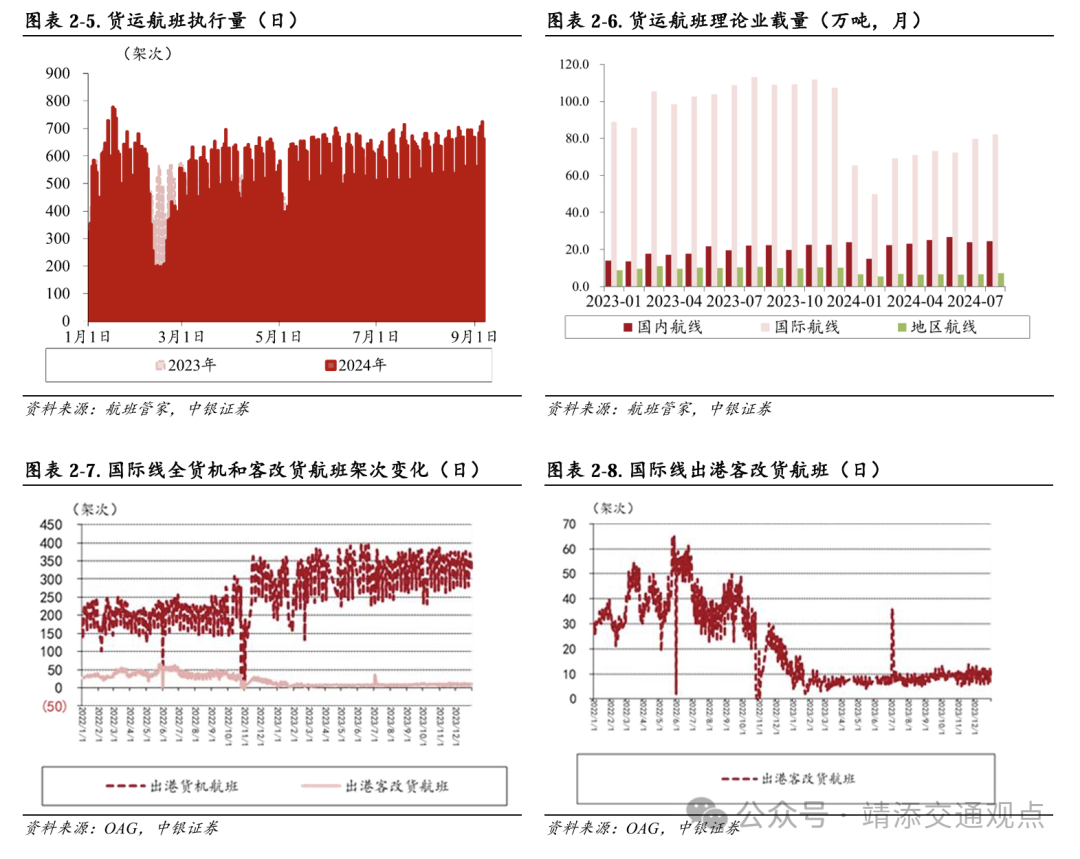

2.1.2 量:2024年8月货运执飞航班量国内航线同比上升,国际航线同比上升

2024年8月货运国内执飞航班量同比上升,国际航线同比上升。根据航班管家数据,2024年8月,国内执飞货运航班7746架次,同比+7.67%;国际(含港澳台地区)执飞货运航班架次11266,同比+23.50%。

2.2航运港口高频动态数据跟踪

2.2.1 集运运价指数下跌,干散货运价上涨

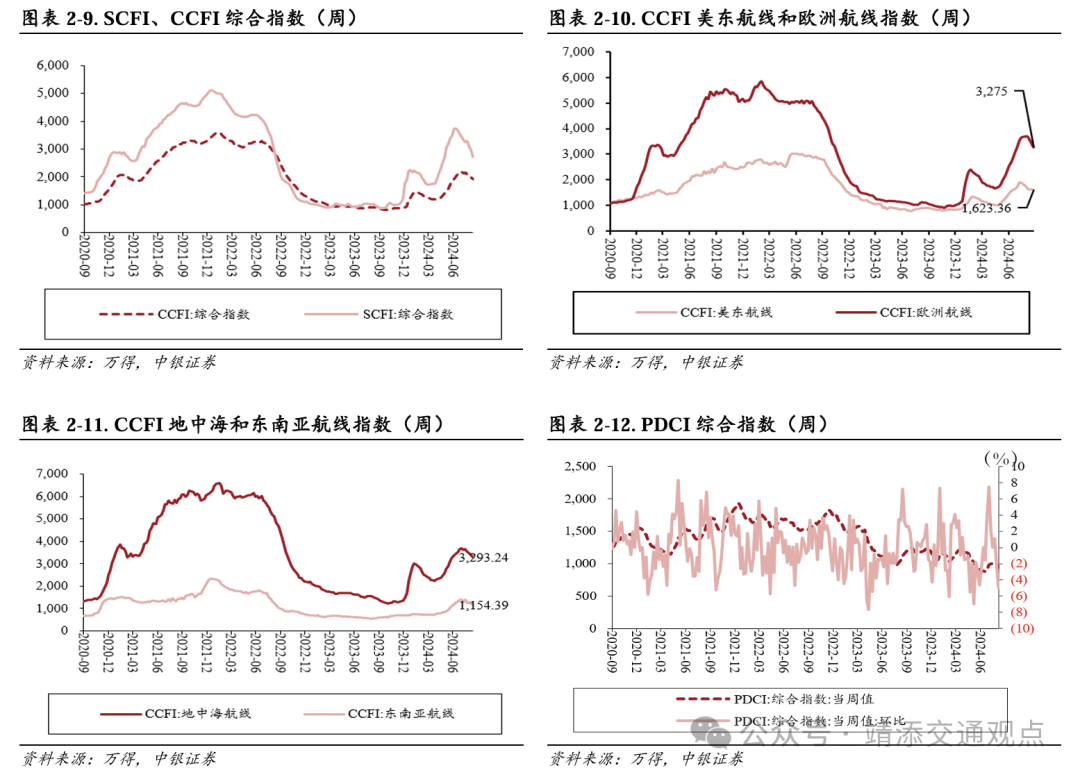

集运:SCFI指数报收2726.58点,运价下降。2024年9月6日,上海出口集装箱运价指数(SCFI)报收2726.58点,周环比-7.99%,同比+163.78%;2024年9月6日,中国出口装箱运价指数(CCFI)报收1912.46点,周环比-3.14%,同比+114.17%,分航线看,美东航线、欧洲航线、地中海航线、东南亚航线周环比-0.32%/-4.37%/-3.79%/-3.12%,同比+76.94%/+195.09%/+115.37%/+113.59%。主要航线运价指数本周普遍下跌。

内贸集运:内贸集运价格周环比下跌,PDCI指数报收924点。2024年8月30日,中国内贸集装箱运价指数(PDCI)为924点,周环比-1.81%,同比-20.27%。

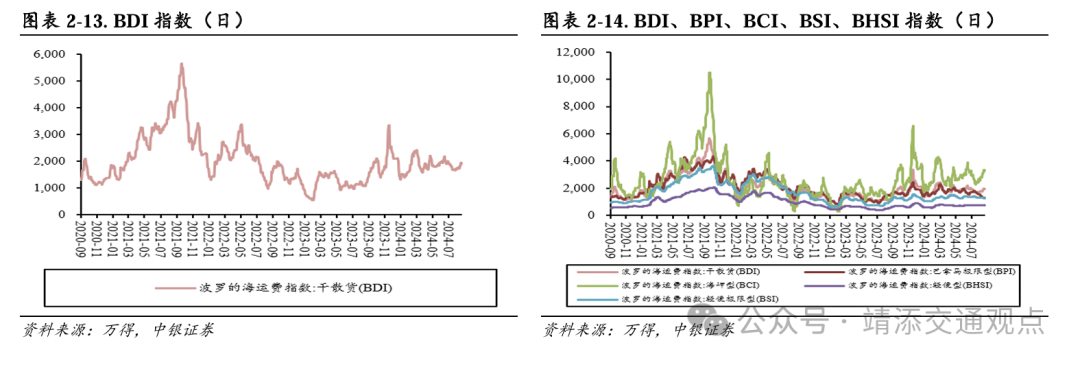

干散货:BDI指数小幅上涨,报收1,941点。2024年9月6日,波罗的海干散货指数(BDI)报收1,941点,周环比+7.00%,同比+57.17%,分船型看,巴拿马型、海岬型、轻便型、轻便极限型运价指数分别报收1,294 /3,356/724/1,260点,环比-1.67%/+8.29%/-2.69%/-3.52%, 同比-17.84%/ +152.33%/+23.76%/+12.70%。本周各船型运价环比普遍下跌。我们认为BDI中长期走势需要观察全球工业经济恢复情况,可以持续动态跟踪世界钢铁产量、澳大利亚和巴西铁矿石出口、中国煤炭进口等指标。

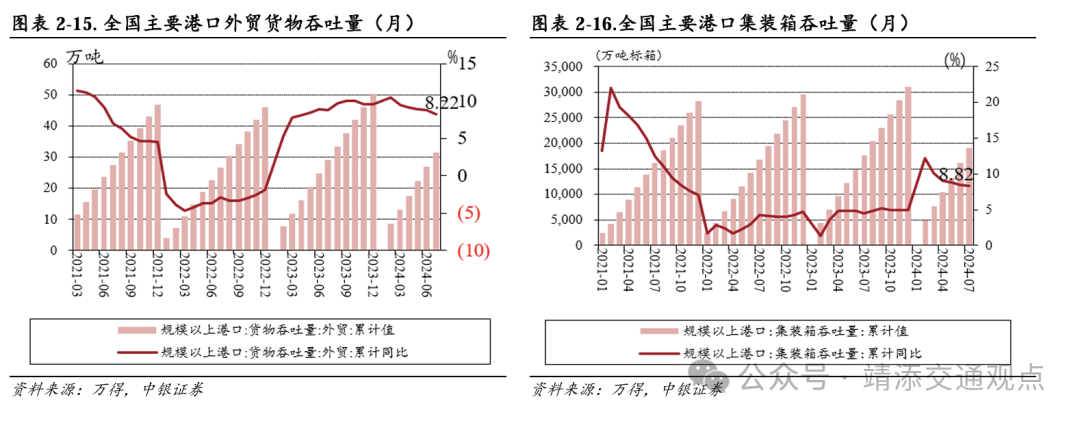

2.2.2 量:2024年1-7月全国港口货物、集装箱吞吐量分别为100.00亿吨/19092万标箱

2024年1-7月,全国港口完成货物吞吐量100.00亿吨,同比增长4.0%,其中内贸货物吞吐量实现68.61亿吨,同比增长2.2%,外贸货物吞吐量实现31.38亿吨,同比增长8.2%。完成集装箱吞吐量19092万标箱,同比增长8.3%。

2.3快递物流动态数据跟踪

2.3.1快递业务量及营收

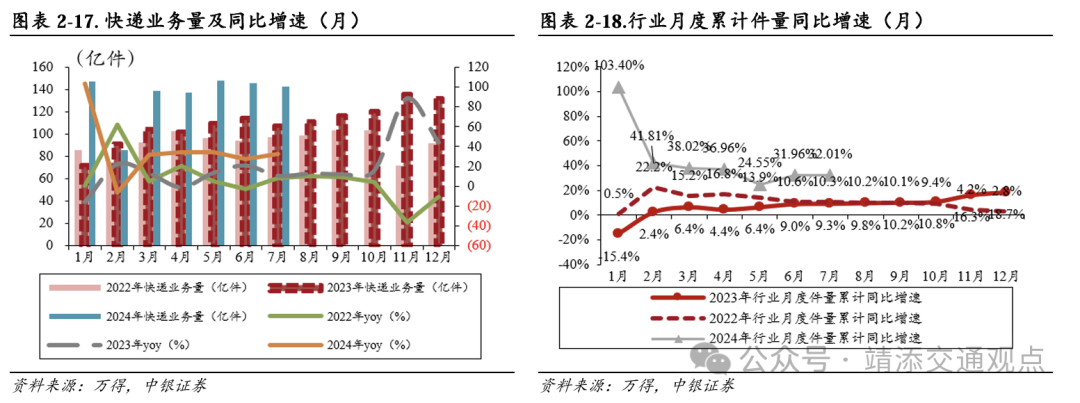

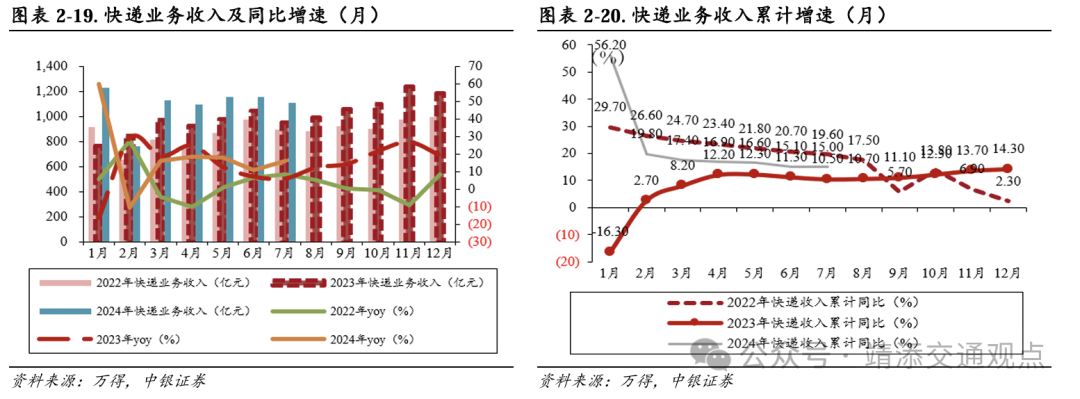

7月快递业务量同比增加22.20%,快递业务收入同比增加16.31%。7月月度快递业务量142.56亿件,同比增加22.20%,环比减少2.16%,快递业务收入完成1107.70亿元,同比增加16.31%,环比减少4.42%;年初至今累计快递业务量944.2亿件,同比增加23.00%,年初至今快递业务收入7637.77亿元,同比增加15.00%。

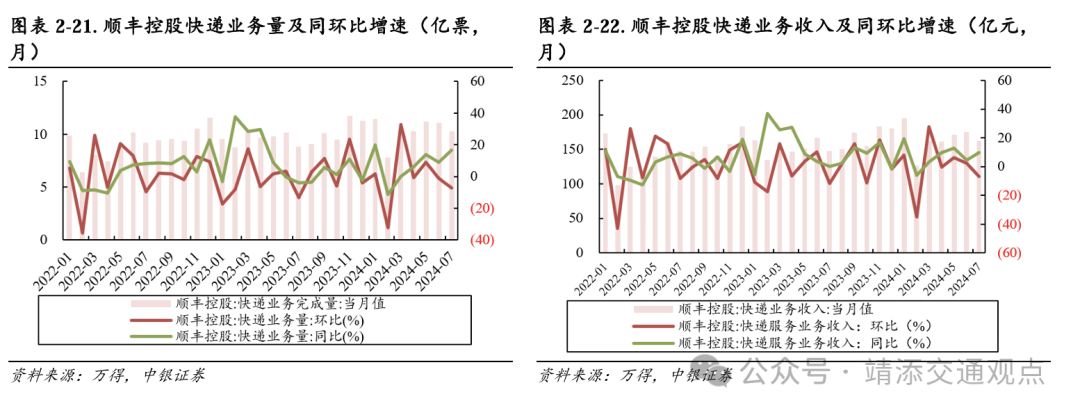

:7月快递业务量10.30亿票,同比上升16.65%,环比下降7.04%,业务收入162.28亿元,同比上升9.87%,环比下降7.13%。

:7月快递业务量21.38亿票,同比上升26.51%,环比下降2.91%,业务收入47.92亿元,同比上升21.84%,环比下降3.45%。

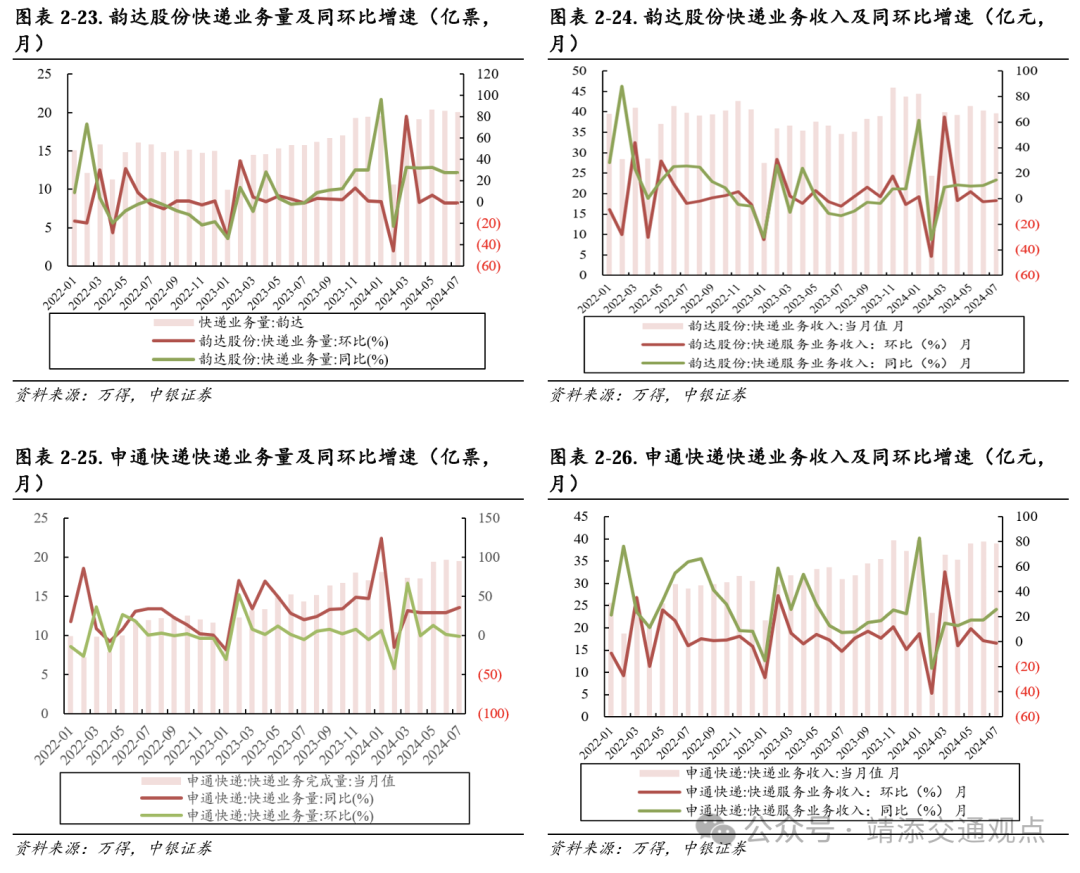

:7月快递业务量19.49亿票,同比上升35.44%,环比下降0.81%,业务收入38.99亿元,同比上升25.86%,环比下降1.07%。

:7月快递业务量20.10亿票,同比上升27.78%,环比下降0.64%,业务收入39.71亿元,同比上升14.87%,环比下降1.63%。

2.3.2快递价格

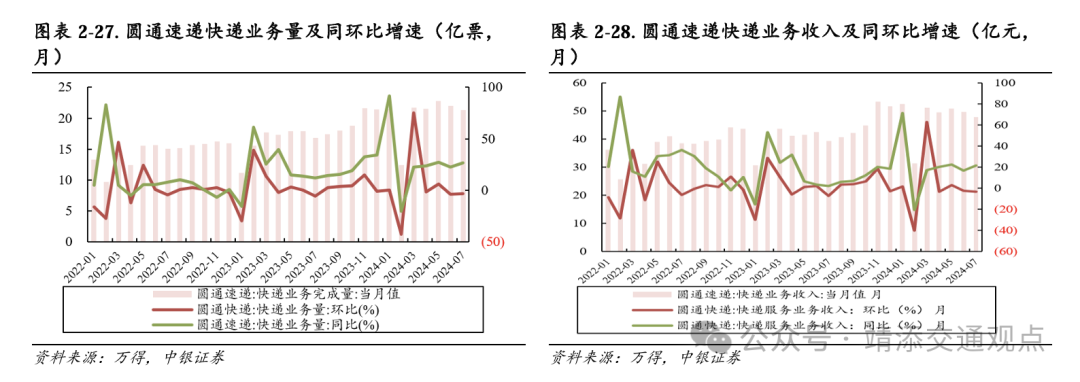

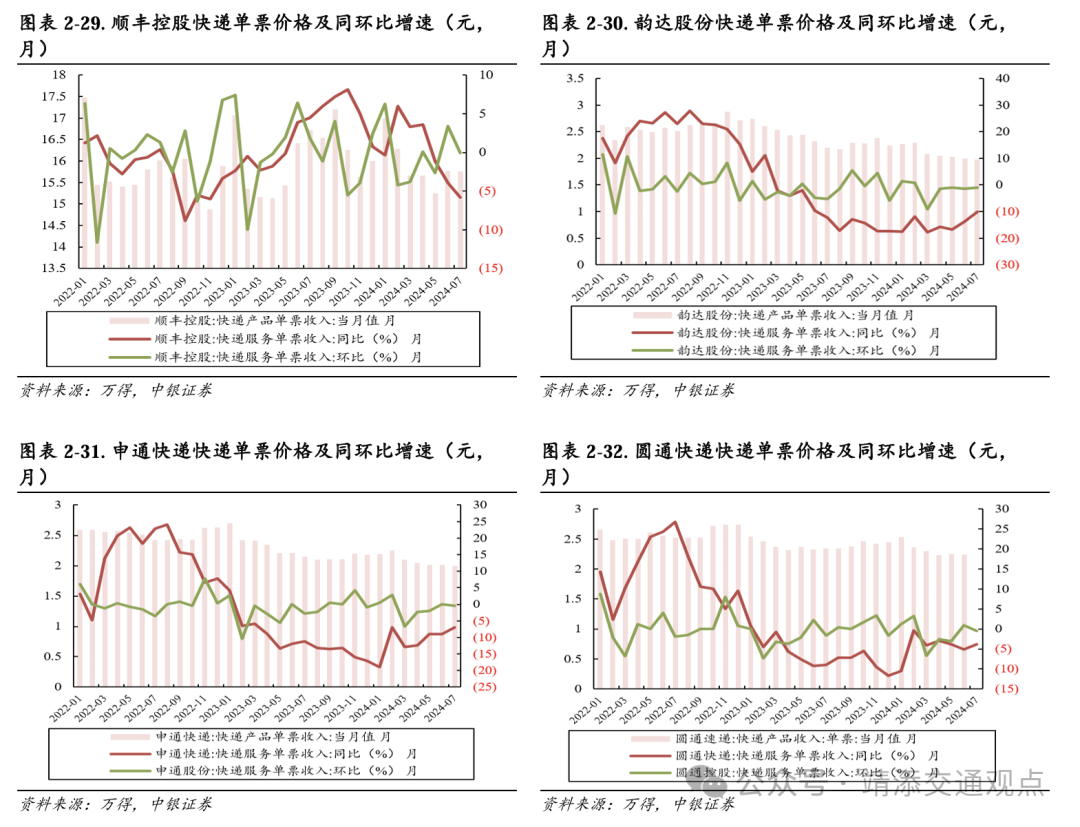

顺丰控股:7月单票价格15.76元,同比-5.80%(-0.97元),环比-0.06%(-0.01元)。

韵达股份:7月单票价格1.98元,同比-10.00%(-0.22元),环比-1.00%(-0.02元)。

申通快递:7月单票价格2.00元,同比-6.98%(-0.15元),环比-0.50%(-0.01元)。

圆通速递:7月单票价格2.24元,同比-3.86%(-0.09元),环比-0.44%(-0.01元)。

2.3.3快递行业市场格局

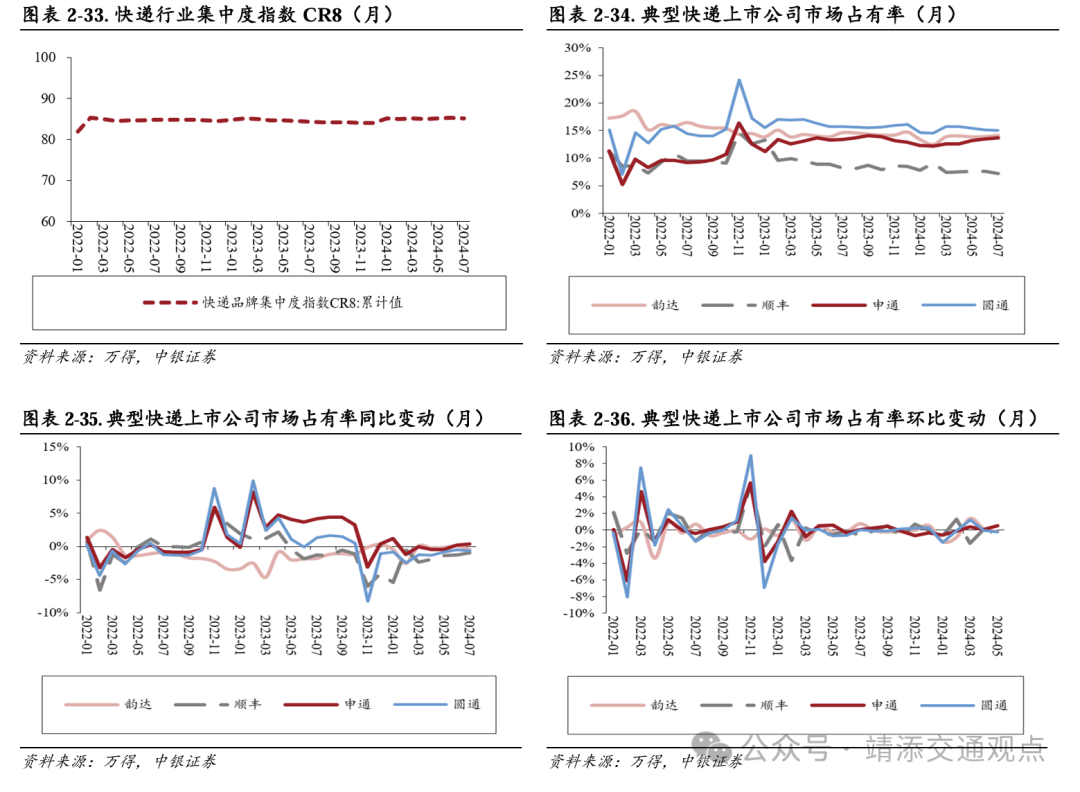

2024年7月快递业CR8为85.2。2024年7月,快递与包裹服务品牌集中度指数CR8为85.2,较6月环比降低0.12%。

顺丰控股:7月顺丰的市占率为7.22%,同比-0.97%,环比-0.38%。

圆通速递:7月圆通的市占率为15.00%,同比-0.69%,环比-0.11%。

韵达股份:7月韵达的市占率为14.10%,同比-0.50%,环比+0.22%。

申通快递:7月申通的市占率为13.67%,同比+0.32%,环比+0.19%。

2.4航空出行高频动态数据跟踪

2.4.1我国航空出行同比上升

2024年9月第一周国际日均执飞航班1665.43次,环比-2.50%,同比增加62.25%。本周(8.30-9.6)国内日均执飞航班12883.14架次,环比-8.60%,同比增加5.35%;国际日均执飞航班1665.43次,环比-2.50%,同比增加62.25%。

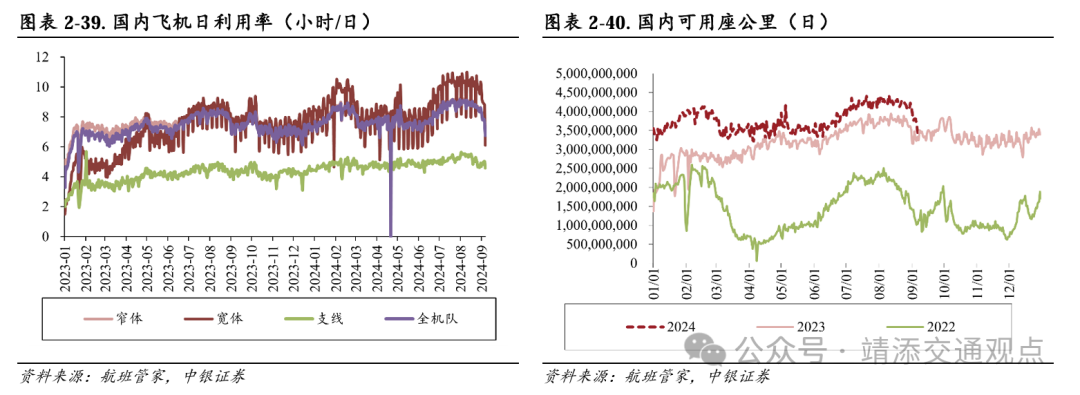

国内飞机日利用率环比下降。2024年9月1日﹣2024年9月6日,中国国内飞机利用率平均为7.66小时/天,较上周日均值下降0.81小时/天;窄体机利用率平均为7.75小时/天,较上周日均值下降0.79小时/天;宽体机利用率平均为8.50小时/天,较上周日均值上升1.44小时/天。

2.4.2国外航空出行修复进程

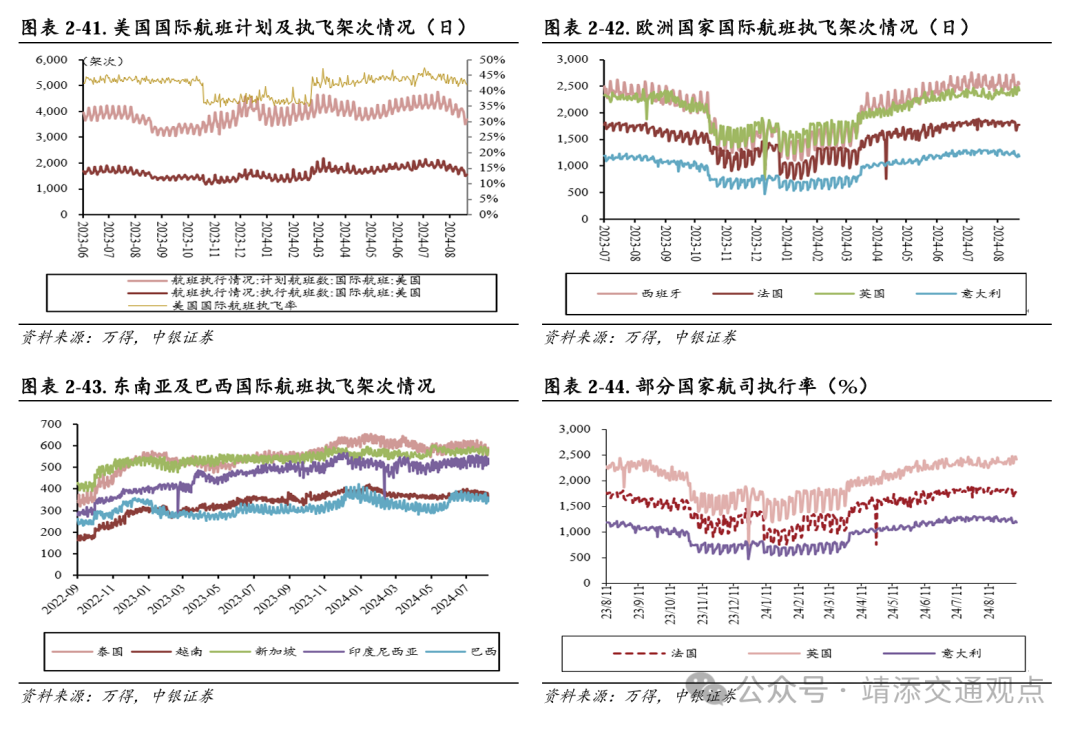

本周(8月31日至9月6日)美国国际航班日均执飞航班1639.43架次,周环比-5.14%,同比+15.58%。

本周泰国国际航班日均执飞航班581.00架次,周环比-1.57%,同比+4.93%。

本周印尼国际航班日均执飞航班532.00架次,周环比+1.03%,同比+7.32%。

本周英国国际航班日均执飞航班2409.71架次,周环比+1.38%,同比+4.48%。

2.4.3重点航空机场上市公司经营数据

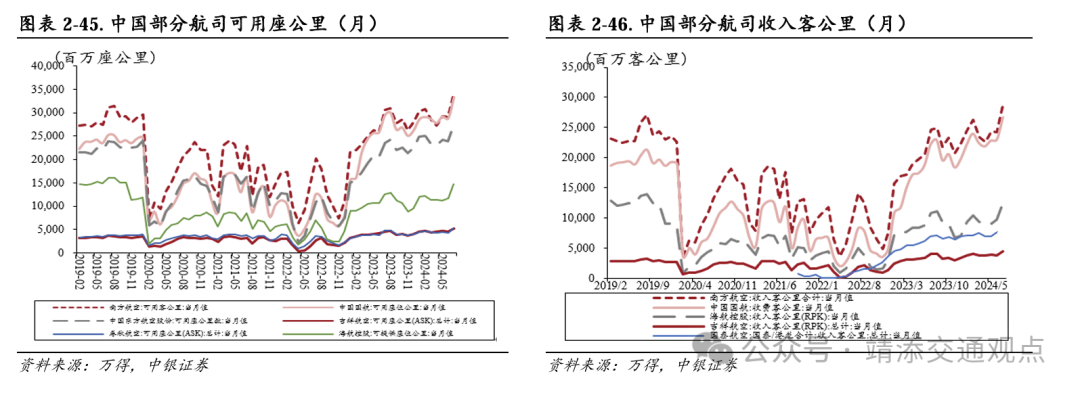

2024年7月吉祥、春秋、国航ASK已超19年同期,海航恢复相对缓慢。可用座公里(ASK)方面,2024年7月,南航、国航、东航可用座公里分别相对去年同比增长12.15%、13.18%、17.14%,恢复至19年同期的109.82%、132.08%、115.60%;吉祥和春秋7月可用座公里恢复至19年同期的141.30%、136.26%,已远超疫情前水平;而海航恢复相对缓慢,7月可用座公里仅恢复至19年同期的90.99%。收入客公里(RPK)方面,南航、国航、海航、吉祥7月收入客公里分别同比增长16.11%、20.41%、15.86%、9.89%,南航、国航、海航、吉祥已恢复至19年同期的110.73%、130.53%、91.36%、139.56%。

2.5公路铁路高频动态数据跟踪

2.5.1 公路整车货运流量变化

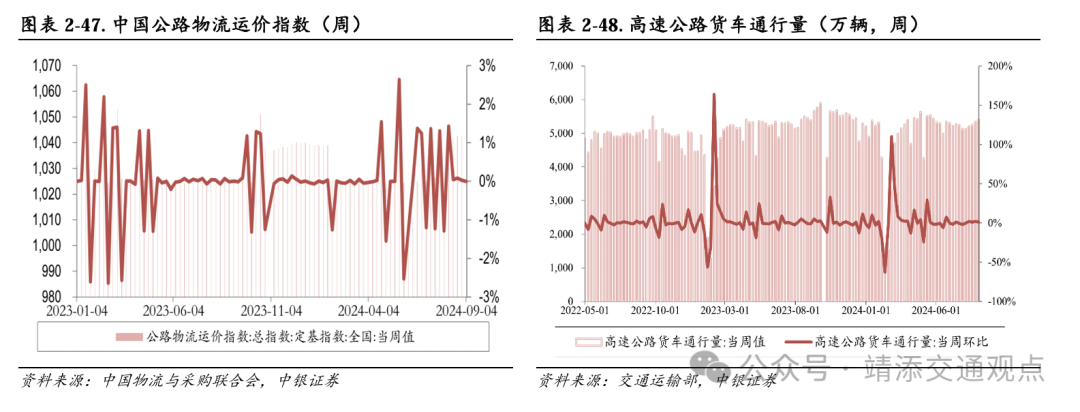

本周(2024年8月26日-8月30日),本周(2024年9月2日-9月6日),由中国物流与采购联合会和林安物流集团联合调查的中国公路物流运价指数为1042.83点,与上周基本持平。分车型看,各车型指数环比涨跌互现。其中,整车指数为1046.24点,与上周基本持平;零担轻货指数为1028.64点,比上周回落0.04%;零担重货指数为1045.95点,比上周回升0.01%。本周,公路物流需求未见明显波动,运力供给总体平稳,运价指数延续平稳运行。从后期走势看,运价指数短期可能保持维稳态势,后期或将震荡回调。根据交通运输部数据显示,8月26日-9月1日,全国高速公路累计货车通行5401.9万辆,环比增长1.13%。

2024年8月,中国公路物流运价指数为104.2点,环比回升1.03%。2024年8月份,由中国物流与采购联合会和林安物流集团联合调查的中国公路物流运价指数为104.2点,比上月回升1.03%,比去年同期回升1.63%。

2.5.2铁路货运量变化

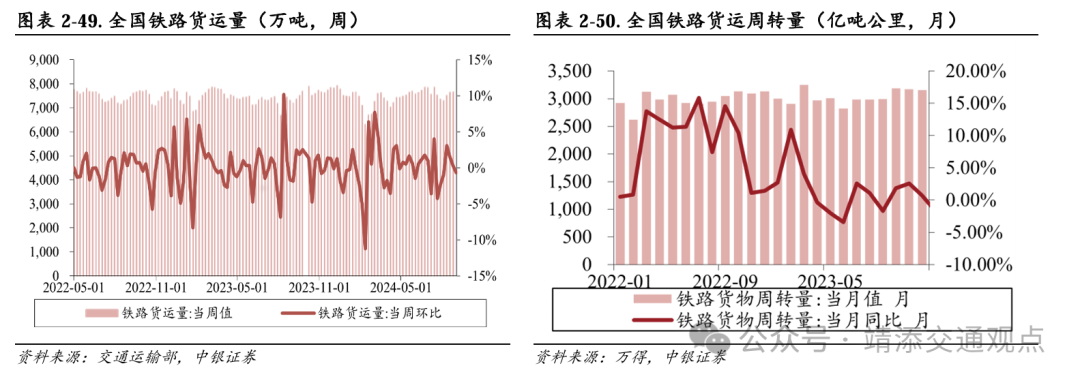

8月26日-9月1日,国家铁路累计运输货物7615.2万吨,环比下降0.64%。2023年以来,全国铁路运输呈现客运回暖向好、货运持续高位运行良好态势。根据交通运输部发布数据显示,2024年7月,全国铁路货运周转量为2857.21亿吨公里,同比下降-4.22%。

9月2日-9月6日,查干哈达堆煤场-甘其毛都口岸炼焦煤短盘运费日均90.00元/吨;8月26日-9月1日,通车数环比下降19.23%,日平均通车766.43辆。本周查干哈达堆煤场-甘其毛都口岸炼焦煤短盘运费环比下降8.16%,2024年9月2日-9月6日均值达90.00元/吨,比上周环比下降8.16%。8月26日-9月1日,日平均通车766.43辆,环比-19.23%。

A股交运上市公司为127家,占比2.41%;交运行业总市值为28655.38亿元,占总市值比例为3.64%。截至9月6日,目前市值排名前10的交通运输上市公司:(601816.SH)2661.57亿元、(601919.SH)1806.85亿元、顺丰控股(002352.SZ)1749.62亿元、(600018.SH)1429.65亿元、(601006.SH)1122.82亿元、(601111.SH)929.43亿元、(600029.SH)867.20亿元、(001965.SH)844.36亿元、(600009.SH)807.26亿元、(600115.SH)732.12亿元。

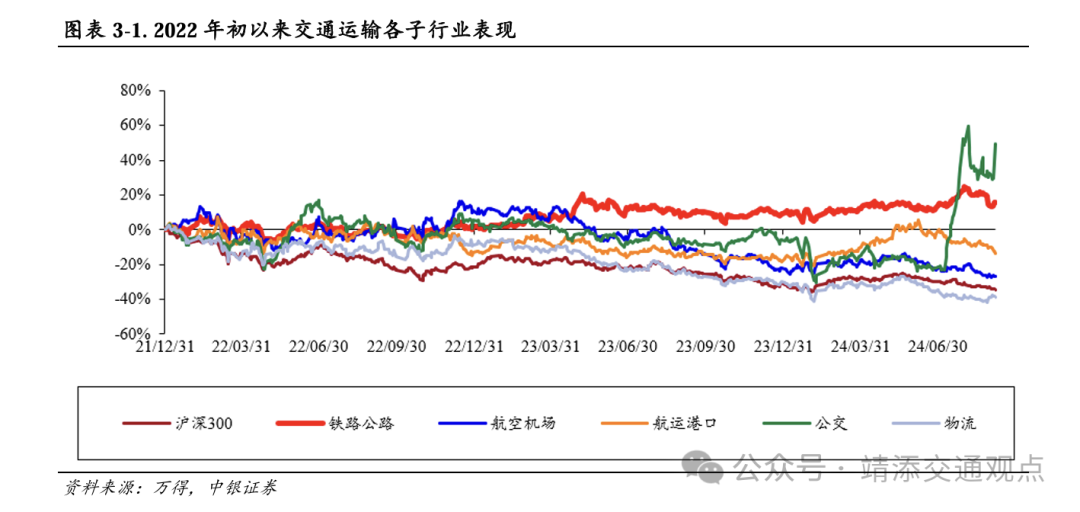

本周情况:本周(9月2日-9月6日),上证综指、沪深300涨跌幅分别-2.69%、-2.71%,交通运输行业指数-0.94%;交通运输各个子板块来看,铁路公路+1.61%、航空机场-1.91%、航运港口-3.66%、公交+12.39%、物流+0.35%。本周交运板块普遍上涨。

本周交运个股涨幅前五:(600611.SH)+20.55%,申通快递(002468.SZ)+15.73%,(600650.SH)+15.04%,新宁物流(300013.SZ)+14.35%,(001205.SZ)+6.94%。

年初至今:2024年初以来,上证综指、沪深300累计涨跌幅分别为-7.03%、-5.82%,交通运输指数-2.08%;交通运输各个子板块来看,铁路公路+6.42%、航空机场-6.24%、航运港口+6.09%、公交+58.06%、物流-12.21%。

年初至今交运个股累计涨幅前五:大众交通(600611.SH)+283.89%,(000099.SZ)+67.73%,(600012.SH)+45.46%,(600377.SH)+41.85%,(201872.SZ)+40.83%。

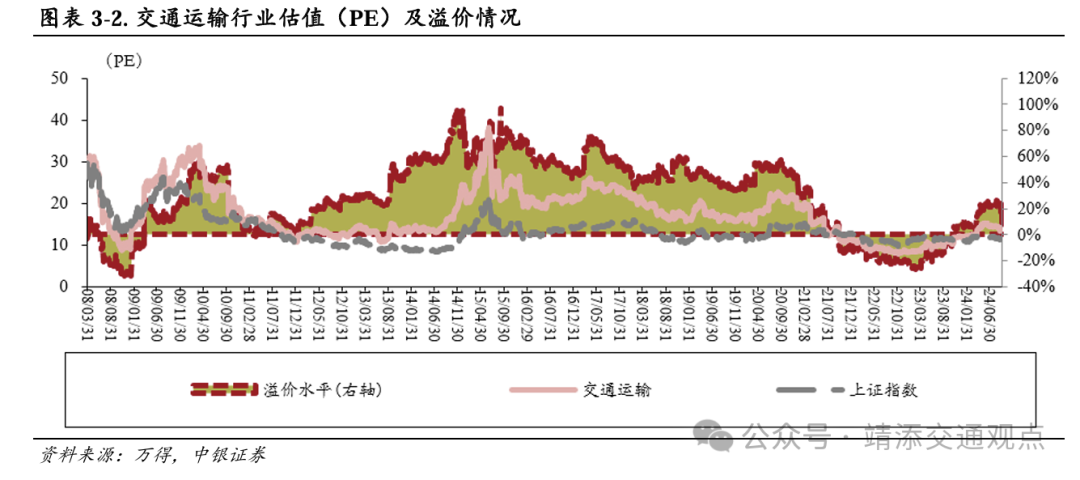

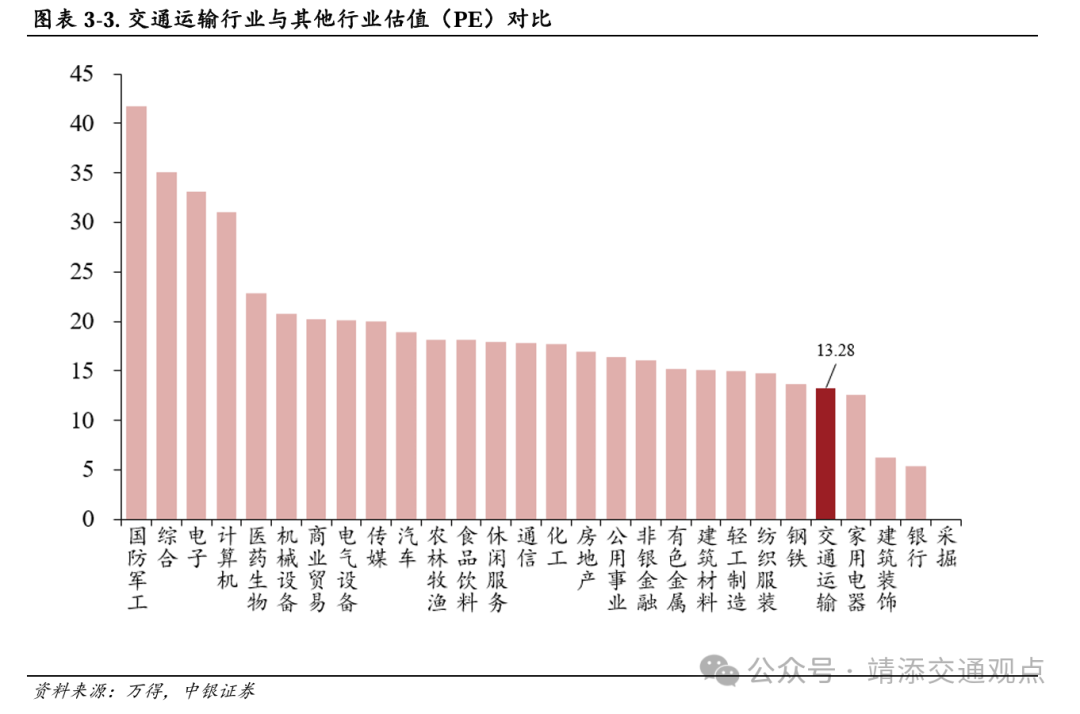

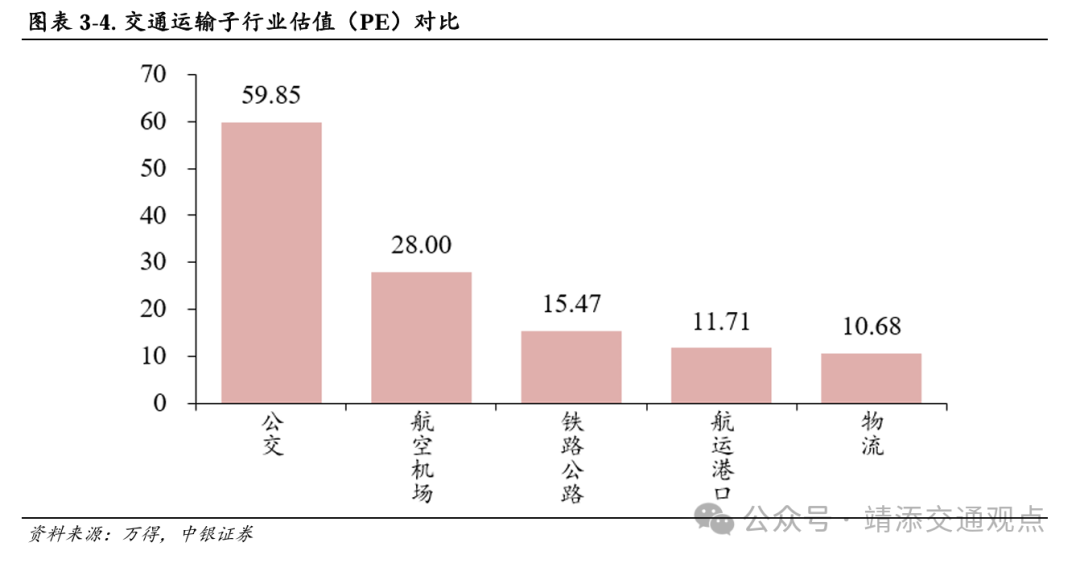

截至2024年9月6日,交通运输行业市盈率为13.28倍(TTM),上证A股为11.03倍,交通运输行业相较上证综指的估值上升。

在市场28个一级行业中,交通运输行业的市盈率为13.28倍(2024.9.6),处于偏下的水平。

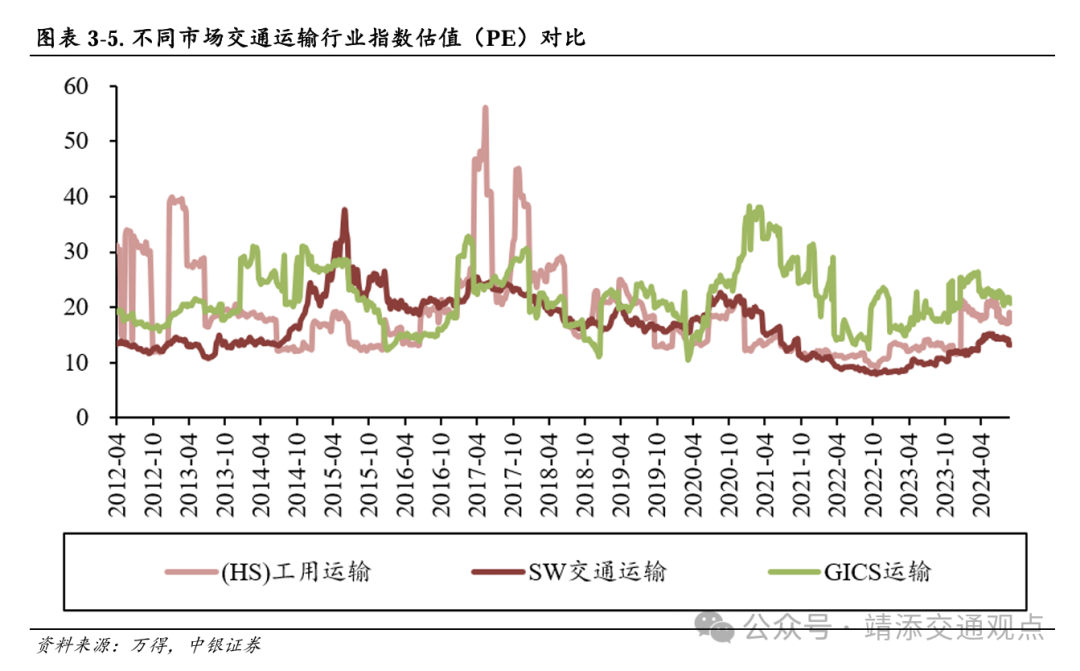

我们选择[HS]工用运输指数、GICS运输指数与[SW]交通运输指数进行对比,截至2024年9月6日,上述指数的市盈率分别为17.38倍、20.75倍、13.28倍。本周港股交通运输上市公司估值均有所下降,美股交通运输上市公司估值有所上升。A股交通运输上市公司估值相对较低。

本文来自中银证券研究部于2024年9月9日发布的报告《黄金周前集运约10%的航次被取消,民航暑运旅客运输量创历史新高——交通运输行业周报(20240909)》欲了解具体内容,请阅读报告原文。

以报告发布日后公司股价/行业指数涨跌幅相对同期相关市场指数的涨跌幅的表现为基准:

公司投资评级:

买入:预计该公司股价在未来 6-12 个月内超越基准指数 20%以上;

增持:预计该公司股价在未来 6-12 个月内超越基准指数 10%-20%;

中性:预计该公司股价在未来 6-12 个月内相对基准指数变动幅度在-10%-10%之间;

减持:预计该公司股价在未来 6-12 个月内相对基准指数跌幅在 10%以上;

未有评级:因无法获取必要的资料或者其他原因,未能给出明确的投资评级。

行业投资评级:

强于大市:预计该行业指数在未来 6-12 个月内表现强于基准指数;

中性:预计该行业指数在未来 6-12 个月内表现基本与基准指数持平;

弱于大市:预计该行业指数在未来 6-12 个月内表现弱于基准指数;

未有评级:因无法获取必要的资料或者其他原因,未能给出明确的投资评级。

沪深市场基准指数为沪深 300 指数;新三板市场基准指数为三板成指或三板做市指数;香港市场基准指数为恒生指数或恒生中国企业指数;美股市场基准指数为纳斯达克综合指数或标普 500 指数。

免责声明

本报告发布的特定客户包括:1) 基金、保险、QFII、QDII 等能够充分理解证券研究报告,具备专业信息处理能力的中银国际证券股份有限公司的机构客户;2) 中银国际证券股份有限公司的证券投资顾问服务团队,其可参考使用本报告。中银国际证券股份有限公司的证券投资顾问服务团队可能以本报告为基础,整合形成证券投资顾问服务建议或产品,提供给接受其证券投资顾问服务的客户。

本报告及其所载的任何信息、材料或内容只提供给阁下作参考之用,并未考虑到任何特别的投资目的、财务状况或特殊需要,不能成为或被视为出售或购买或认购证券或其它金融票据的要约或邀请,亦不构成任何合约或承诺的基础。中银国际证券股份有限公司不能确保本报告中提及的投资产品适合任何特定投资者。本报告的内容不构成对任何人的投资建议,阁下不会因为收到本报告而成为中银国际集团的客户。阁下收到或阅读本报告须在承诺购买任何报告中所指之投资产品之前,就该投资产品的适合性,包括阁下的特殊投资目的、财务状况及其特别需要寻求阁下相关投资顾问的意见。

尽管本报告所载资料的来源及观点都是中银国际证券股份有限公司及其证券分析师从相信可靠的来源取得或达到,但撰写本报告的证券分析师或中银国际集团的任何成员及其董事、高管、员工或其他任何个人(包括其关联方)都不能保证它们的准确性或完整性。除非法律或规则规定必须承担的责任外,中银国际集团任何成员不对使用本报告的材料而引致的损失负任何责任。本报告对其中所包含的或讨论的信息或意见的准确性、完整性或公平性不作任何明示或暗示的声明或保证。阁下不应单纯依靠本报告而取代个人的独立判断。本报告仅反映证券分析师在撰写本报告时的设想、见解及分析方法。中银国际集团成员可发布其它与本报告所载资料不一致及有不同结论的报告,亦有可能采取与本报告观点不同的投资策略。为免生疑问,本报告所载的观点并不代表中银国际集团成员的立场。

本报告可能附载其它网站的地址或超级链接。对于本报告可能涉及到中银国际集团本身网站以外的资料,中银国际集团未有参阅有关网站,也不对它们的内容负责。提供这些地址或超级链接(包括连接到中银国际集团网站的地址及超级链接)的目的,纯粹为了阁下的方便及参考,连结网站的内容不构成本报告的任何部份。阁下须承担浏览这些网站的风险。

还没有评论,来说两句吧...