今日(10月15日)三大指数集体回调,沪指险守3200点,全市场超4400只个股下跌,沪深两市成交额达1.63万亿元,基本与昨日持平,连续第7个交易日突破1.5万亿元。

值得注意的是,北京时间10月15日凌晨,美联储官员最新发声,未来降息需要“更加谨慎”,并暗示,未来降息幅度将小于9月份的大幅降息,这进一步增加了美联储11月降息25个基点的概率。或受相关扰动,港股三大指数均跌超3%。

9月24日行情启动以来,经历一段时间强势反弹后,A股与港股均呈现震荡走势。“本轮行情是反弹还是反转?”该话题引发广泛讨论。

多家外资机构普遍认为,前期获利了结资金或导致了市场回调,随着A股吸引力显著提升和外资的持续流入,A股或仍存上行动力。

指出,从股市表现来看,目前各大主流指数已经站上年线(技术牛熊分界线),股市或已进入技术性牛市。展望未来,随着积极财政政策和宽松货币政策共同配合,预计会进一步提振投资者信心,增强股市风险偏好,这次的反弹很可能会随着逆周期政策的加码与护航,演变成慢牛行情。

盘面上,重点关注三个盘中逆市活跃的方向:

1、朝韩局势升级,国防军工板块全天获主力资金净流入60.31亿元,霸居31个申万一级行业断层第一! ETF资金同步加码!国防军工ETF(512810)已连续6日获资金净申购,合计金额超1.1亿元,最新份额达5.66亿份,创上市8年来新高!

2、华为终端官宣,新品发布会定档下周,华为概念股盘中领跑市场,信创ETF基金(562030)场内价格最高涨近3%;

3、跨境支付概念逆市走强,金融科技ETF(159851)全天大部分时间保持活跃,场内价格一度上涨4%,尾盘跳水翻绿,收跌2.15%,成交额达4.12亿元,量能再创新高!

消息面上,北向资金三季度持股数据新鲜出炉,北向资金持股市值暴增近5000亿元,创近4个季度新高。这是沪深港通信披机制调整后,北向资金季度持股数据的首次亮相。作为“聪明资金”的代表,恰逢国庆前后的A股市场的一轮上涨行情,北向资金的持仓变动备受关注。

根据测算,8月16日以来,北向资金增持金额居前的行业主要涵盖高股息、TMT以及大消费板块。15个行业增持金额超过10亿元,电力设备、食品饮料、银行位居前三,增持金额分别为143.96亿元、126.18亿元、120.92亿元。另外,医药生物、非银金融、公用事业3个行业增持金额均超过50亿元。

配置方面,广发证券建议投资者在行业选择方面采取杠铃策略,以捕捉市场中的结构性机遇,并实现风险与收益的均衡。具体而言,投资者可以将目光投向计算机、电子、国防军工、通信以及金融科技领域,往往能够带来较高的增长潜力。同时,建议关注具有高股息特性的板块,如银行、建材、煤炭、传媒等行业机会。

【ETF全知道热点收评】下面重点聊聊国防军工、信创、金融科技等几个主题板块的交易和基本面情况。

一、【半岛局势骤紧,军工盘中异动,国防军工ETF(512810)放量溢价!超60亿主力资金火速进场】

国际局势升级,国防军工板块盘中走强,国防军工ETF(512810)一度上探1.5%,尾盘随大市走低,场内收跌0.69%,跑赢大盘。沪指今日收跌2.53%,跌3.22%。

交投方面,国防军工ETF(512810)继续放量,成交9916万元,午后溢价明显,显示买盘资金相对强势,结合成交放量来看,或有大额资金介入。

成份股方面,国防军工ETF(512810)覆盖的80只军工龙头股跌多涨少,军工电子、地面兵装局部逆市飙升,、20CM涨停,涨16.47%,尾盘10%涨停。权重股、、、等大幅收跌。

国防军工板块盘中缘何异动?今日朝鲜半岛突发,朝韩局势或升级。近期来看,国防军工行情及交投活跃度显著提升,也可能与国际形势日趋紧张相关。研报指出,伴随市场风险偏好提升,地缘政治事件对国防军工行情的刺激有效性或大幅提升。

主力资金动向印证板块人气升温,今日国防军工行业(申万)主力净流入逾60亿元,霸居全行业断层首位,净流入额是第二名传媒行业的3倍有余。

ETF资金同步加码!数据显示,截至10月14日,国防军工板块代表性国防军工ETF(512810)连续6日获资金净申购,金额合计超1.1亿元,最新份额达5.66亿份,创上市8年来新高!

强国必先强军,军强方能国安。多家券商机构认为,国防军工行业有望成为边际改善幅度最大的行业之一。

基本面上,今年以来多家公司披露新签订单,涵盖雷达、通信、导弹等各领域,需求拐点或已来临。此外,我国武器装备在性价比上已具备较强的国际竞争力,军贸市场有望进一步打开,实现“以军贸养军工”。

成长性上,国防军工行业是新质生产力的典型代表,其中低空经济、商业航天等细分领域有望成为行业新增长引擎。

估值维度,目前PE估值62.3倍,处于10年来44%分位点,即低于近10年约60%时间区间,配置性价比凸显。

就后市看法,华福证券表示,考虑到每年四季度均为终端客户向中上游供应商传递下一年度需求预期的时间阶段,预计行业需求端有望于10月底迎来积极边际变化,坚定看好国防军工行业在三季报披露期前后整体表现。

把握国防军工板块投资机会,配置工具关注国防军工ETF(512810),该ETF被动跟踪中证军工指数,成份股全面覆盖“地面兵装+航天军工+军工信息化+低空经济+商业航天”等细分领域龙头股,是一键投资A股国防军工核心资产的利器。

二、【华为下周举办新品发布会!信创ETF基金(562030)盘中涨近3%,机构:建议把握计算机行业高景气度和底部机遇】

或由于华为官宣下周举办新品发布会,今日早盘信创板块延续昨日攻势,华为概念股继续领跑市场,午后虽然受大盘拖拽,涨幅收窄,但仍领涨超6%,涨逾4%,、、涨超3%,、、等个股跟涨。

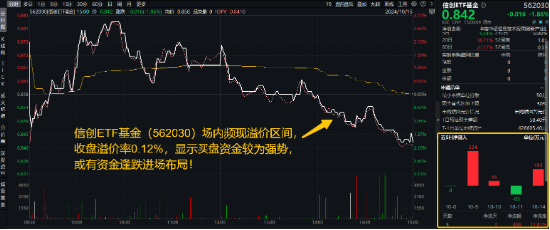

热门ETF方面,重仓计算机板块的信创ETF基金(562030)早盘逆市活跃,场内价格盘中涨近3%,后随盘震荡走弱,尾盘坠入水面以下,收跌1.86%。

值得注意的是,信创ETF基金(562030)场内频现溢价区间,收盘溢价率0.12%,显示买盘资金较为强势,或有资金逢跌进场布局!事实上,上交所数据显示,近5个交易日中,信创ETF基金(562030)有3日获资金加仓,累计资金净流入额458万元。

从板块涨幅来看,自9月24日行情启动以来,截至今日,计算机板块累计涨幅39.3%,霸居31个申万一级行业首位,而计算机板块是信创ETF基金(562030)标的指数中证信创指数的第一大重仓行业,截至今日,权重占比为86.3%。

消息面上,华为终端今日官方宣布,华为原生鸿蒙之夜暨华为全场景新品发布会将于10月22日19点正式召开。作为独立于Android和iOS的第三大移动操作系统,纯血鸿蒙已于10月8日正式开启公测,多数主流应用已完成适配并上架华为应用市场。

根据华为的计划,HarmonyOS NEXT将于今年四季度正式商用。作为华为的自研操作系统,HarmonyOS NEXT抛弃了Linux内核及安卓开放源代码项目(AOSP),在实现自主可控的基础上深度融合AI能力,进一步提升了安全性。表示,看好鸿蒙OS的渗透率提升及软件生态加速成型,鸿蒙生态合作伙伴有望迎来发展机遇。

政策面上,周六重磅会议,以化债为代表的财政政策支持有助于缓解地方财政压力,进而进一步加大对IT基础设施及相关应用的支持。表示,科技的赋能能够更好的提升对于不良资产资产包的定价准确性和提升回收率。关注化债对于金融IT、信创、政务IT三个方向的积极影响。

展望后市,中信证券指出,持续看好在“结构性需求亮点”和“科技创新”两大主线下的投资机遇,同时兼顾“顺周期”边际变化,推荐把握计算机行业高景气度和底部机遇。建议关注三个细分方向:

(1)存在结构性需求亮点的信创、数据产业链、财税IT、低空经济等领域;

(2)AI创新落地引领的供给创新,重点关注国产算力和强映射应用的新机遇;

(3)顺周期板块边际变化下的金融IT、地产和建筑IT、网络安全等细分领域。

“信创蓝海,指选龙头!”,展望全球局势,地缘政治因素扰动,逆全球化趋势加剧,自主可控需求迫切,从国家安全、信息安全、产业安全的角度来讲,信创领域,均有国家大力扶持和企业加速发展的必要性。看好信创板块发展前景的投资者,建议特别关注信创ETF基金(562030)。公开资料显示,信创ETF基金被动跟踪中证信创指数,汇聚信创龙头,指数具备高成长、大空间特性,可一键投资信创产业链核心环节。

注:信创ETF基金(562030)跟踪的中证信创指数近5个完整年度的涨跌幅为:2019年,57.8%;2020年,16.78%;2021年,-2.5%;2022年,-23.33%;2023年,-3.12%。

三、【午后骤变!炸板,金融科技ETF(159851)翻绿跌逾2%量能新高!机构:金融IT仍有望引领反攻】

受地缘冲突因素影响,大盘午后骤变,金融科技板块整体随大市回落,移动支付方向表现仍相对较强。热门个股方面,宇信科技尾盘炸板收涨15.38%,早盘冲击涨停午后跳水翻绿,全天高位震荡收涨逾11%,、、等多股跟涨超2%。

热门ETF方面,金融科技ETF(159851)早盘低开高走,场内价格一度上涨4%,午后翻绿收跌2.15%,全天振幅超8%,成交额达4.12亿元,量能再创新高!资金面上,值得注意的是,金融科技ETF(159851)昨日再获6227万元资金增持,近5日累计吸金6.79亿元!

移动支付方面,消息面上,银联国际与越南国家支付公司(NAPAS)近日在河内签署合作备忘录,约定深化二维码跨境互联互通合作,推动银联二维码钱包和越南本地钱包在对方网络扫码支付。

认为,移动支付行业的市场空间广阔。预计全球跨境支付市场的年复合增长率将保持在6%—8%之间,2028年达到近200万亿美元的市场规模。随着金砖国家支付系统的上线和CIPS的进一步推广,中国的跨境支付企业将迎来更大的发展空间和更多的国际合作机会。

时间拉长看,尽管短期剧烈波动,但金融科技在本轮反弹行情中仍表现突出。金融科技ETF(159851)标的指数8月28日创下2018年10月以来新低,截至10月15日,该指数区间已累计反弹幅度仍超81%,同期上证指数、则分别上涨12.38%、16.66%,依旧大幅领跑市场。

来源:Wind,统计区间2024.8.28-2024.10.15。中证金融科技主题指数2019-2023年年度涨跌幅分别为:48.18%、10.46%、7.16%、-21.40%、10.03%。指数过往业绩不预示未来表现。

中长期投资逻辑来看,多机构指出,金融科技弹性十足,对流动性改善反映迅速。目前内外资增量资金入市,成交活跃度显著提升,利好金融科技板块。C端平台有望实现活跃投资者数量及付费的提升,或者实现流量的正向循环。B端看,金融IT供应商有望受益于券商对于IT投入的增加。

从后市修复性来看,民生证券表示,考虑到近期政策端仍在持续发力,后续金融IT仍然有望引领市场继续反攻,建议关注四大方向:①直接受益于市场成交量大幅跃升的互联网金融IT厂商;②受益于金融信创与金融机构基本面持续改善的金融IT厂商。③持续受益于后续政策端发力,同时业绩基本面韧性十足的财税IT方向。④低估值同时或将受益于消费预期改善的支付IT。

多角度把握金融科技机会,建议重点关注金融科技ETF(159851) 。横向对比来看,据交易所数据,截至10月15日,金融科技ETF(159851)最新基金份额为10.65亿份,预估规模为13.73亿元,在同类产品中规模优势突出。交投上,金融科技ETF(159851)近半年场内日均成交额超3000万元,在同类产品中流动性优势突出。

数据来源:沪深交易所、中证指数公司、Wind、华宝基金等,截至2024.10.15。

注:需要特别提醒的是,近期市场波动可能较大,短期涨跌幅不预示未来表现,基金投资可能产生亏损。请投资者务必根据自身的资金状况和风险承受能力理性投资,高度注意仓位和风险管理。

风险提示:国防军工ETF被动跟踪中证军工指数,该指数基日为2004.12.31,发布于2013.12.26;信创ETF基金被动跟踪中证信创指数,该指数基日为2017.12.29,发布于2012.12.21;金融科技ETF被动跟踪中证金融科技主题指数,该指数基日为2014.6.30,发布于2017.6.22。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中提及个股仅为指数成份股客观展示列举,不作为任何个股推荐,不代表基金管理人和基金投资方向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,华宝基金亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。根据基金管理人的评估,国防军工ETF(512810)、金融科技ETF(159851)、信创ETF基金(562030)风险等级为R3-中风险,适宜平衡型(C3)及以上的投资者。适当性匹配意见请以销售机构为准。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对以上基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对以上基金的注册,并不表明其对该基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资须谨慎。

还没有评论,来说两句吧...