近日,某券商研究所整理了近期机构关注的十大问题。其中,多只3年持有期产品将集中到期备受市场关注。在部分投资人看来,公募基金在2021年的高峰时期发行了一批三年期产品,且在今年8至12月即将进入开放日常赎回状态。根据Wind数据显示,截止今年8月20日,下半年共有17只基金将解封(A/C类只统计A类)。

数据来源:Wind

按月份来看,8月共有4只基金解封,9月、10月、11月均为3只,12月数量最多,共有5只。

从业绩表现看,“集体亏损”成为上述17只基金运作三年共同交出的成绩单。其中,广发行业严选三年持有A跌幅最狠,成立以来跌幅达56.49%,已然“腰斩”;东方红启兴三年持有A成立以来跌幅达50.63%;嘉实策略视野三年持有期、东方红睿和三年定开A、东方红智选三年持有A成立以来业绩均跌超40%。

其中,东方红启兴三年持有A成立于2021年10月29日,由杨仁眉、胡晓共同管理。从业绩表现来看,截止今年8月20日,东方红启兴三年持有A成立以来累计回报率为-50.63%,近两年业绩回报为-36.15%,近一年业绩回报为-15.28%,在同类型的基金中排名靠后。

东方红启兴三年持有A阶段涨幅 数据来源:天天基金

从基金规模来看,截止今年6月30日,东方红启兴三年持有混合A期末净资产3.69亿元。相较于2021年12月,净资产规模下降4.58亿元。

东方红启兴三年持有A净资产规模变动 数据来源:天天基金

值得一提的是,在年内17只即将解封的基金中,除了东方红启兴三年持有A,东方红资产管理还有两只产品待解封,分别是秦绪文管理的东方红智选三年持有A和李竞管理的东方红睿和三年定开A,两只产品成立以来业绩均跌超40%,跌幅较为靠前。

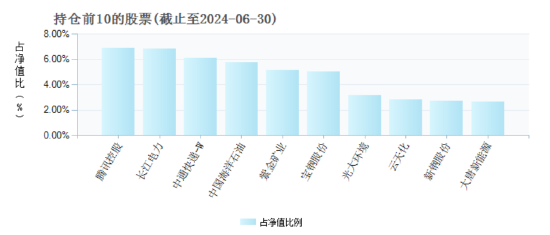

截止今年二季度,东方红启兴三年持有混合A前十大重仓股为腾讯控股、、中通快递-W、中国海洋石油、、、光大环境、、、大唐新能源。前十大仓占比合计为47.19%。

东方红启兴三年持有A前十大重仓 数据来源:天天基金

在基金二季报中,基金经理也对调仓策略和运作逻辑作出分析,基金经理表示,当下,市场又开始对各种长期问题呈现出担忧,包括地产的问题、财政的问题、外部政治环境和出口的问题等。经过了二季度的回调之后,权益市场又回到了相当低的估值水平,特别是香港市场的部分优质资产估值水平相比于内地市场更具吸引力,因此我们仍然沿着三条中长期线索在A股和港股两个市场进行比较和布局,构建一个高性价比的投资组合,并随时结合估值、盈利能力和股东回报的水平进行动态调整。

第一,虽然季度层面上游资源品价格有所波动,但由于上一轮周期的资本开支欠缺导致资源品的供给缺乏弹性,不能满足新一轮财政政策刺激下的全球需求周期,资源品价格的中枢上行这一大概率的趋势并没有发生变化,产业链利润分配也将更多向上游资源倾斜,而这个过程是有助于长久期的权益资产价值重估的,我们优选能够在全球布局、获得优质低成本资源、具备长期经营能力的优质企业;

第二,制造和消费环节,有较为清晰的几条细分线索(包括但不限于产品或者产能出海,追 求性价比,供给侧出清),国内的一些改革政策亦是在鼓励其中的供给端有壁垒、有定价能力的 龙头企业获得持续的相对较高资产回报、并再次成长为新一轮周期的核心资产,现在他们中的很 多已经来到了历史上很低的估值水平、甚至有的可能已经处于绝对低估的状态;

第三,国内债务问题的解决,或许需要长期无风险利率处于较低水平,随着监管趋严和对投 资者保护力度的加强,市场正在经历从重视收入和盈利增长到重视股东回报的思潮转变,盈利稳 定、愿意回馈股东的红利类权益资产在长期较低的无风险利率环境下仍然具备配置价值,我们会 在企业 ROIC、自由现金流、静态股息率、回馈股东意愿等多个层面综合比较,基于红利更要超越红利。

业内人士表示,三年持有期产品的主要特征在于投资者可以在任意时点申购基金,但申购后须持有三年才能赎回。这类产品的出现主要是因为基金公司希望通过持有期这一措施锁定投资者的投资年限,引导投资者长期投资,让投资者体验长期投资的价值,从而获得较好的长期收益。另一方面,三年期限制既有利于帮助投资者避免“追涨杀跌”、在关键时点赎回的风险,又有利于基金经理中长期投资策略的有效执行,从而提高基金持有体验,而三年持有期则暗含了对A股波动周期的预判。

对于投资者来说,所持的三年持有基金如果亏损,开放后是去是留也成为摆在眼前的难题。而对于基金经理而言,在面对市场环境变化的挑战时,基金经理也应当承认和反省自身的不足,提升投资能力,而不是一味地归咎于市场环境因素。

还没有评论,来说两句吧...