昨日(8月26日)一基双拼“果链+芯片”的电子ETF(515260)场内平盘报收,日k线收出了“十”字星,自7月16日盘中上探阶段高点(0.745元)后,7月17日至8月26日累计下跌11.69%,落至所有均线下方。

在电子板块调整走低区间,逢跌吸筹的资金却动作频频。上交所数据显示,昨日,电子ETF(515260)获资金净申购918万元,拉长时间来看,近20日吸金3204万元。

消息面上,苹果公司计划在9月10日举行今年最大的产品发布会,届时该公司将推出最新款iPhone、Watch和AirPods。发布会之后,新款手机预计将于9月20日正式上市销售。

据媒体报道,即将发布的iPhone 16两款Pro系列的手机将拥有更大的屏幕,并拥有新的相机功能,比如新增的“拍照按钮”。但这场发布会的焦点预计将是苹果智能,这套人工智能工具将整合到所有新款iPhone中。目前还不知道主题中的Glowtime指的是什么,但有分析师猜测是生成式人工智能工具。

表示,看好在庞大用户基础下的iPhone换机周期,认为iPhone有望在2025年迎来较强换机动能,预计2024/2025/2026年iPhone步入出货上行通道。展望后续,苹果创新大年的幕布正在拉开,看好苹果软硬件创新周期。

中报业绩期,上市公司继续“交卷”。国产存储芯片龙头发布半年报,上半年实现归母净利润5.93亿,同比增长624.63%。公司表示,部分Al高性能“运力”芯片新产品开始规模出货,为公司贡献新的业绩增长点。

开源证券表示,随着周期稳步复苏,2024-2025年存储板块营收规模逐渐扩大,国内存储芯片/模组/接口芯片等环节公司有望充分受益。

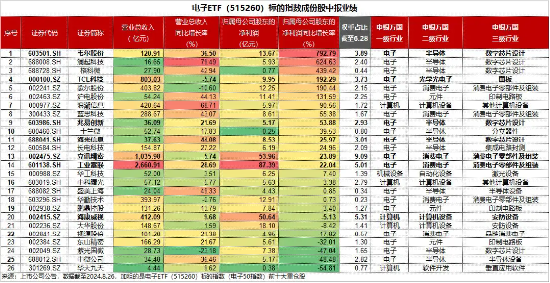

事实上,电子行业景气度的提升在上市公司业绩中有了明显的表现。截至8月26日,电子ETF(515260)标的指数(电子50指数)50只成份股中,已有26家披露半年报,全部实现正营收!18家归母净利润实现正增长!其中,营业总收入2660亿元,归母净利润87亿元,继续暂居“营收榜”和“利润榜”首位!

表示,中报业绩期内,电子仍呈现提速的景气上行态势,行业在近年的下行周期里完成了较为充分的去库存和供给侧出清,如今在AI算力需求的边际拉动下、在新一轮终端AI化的创新预期中,行业正迎来具备较强持续性的上行周期,这一预期由此前中芯、华虹的稼动率和毛利率指引得以强化。业绩期内建议关注基于自身品类、应用领域拓张而实现业绩强劲增长的机遇,以及受益华为三折叠、苹果AI终端等新品发布催化的产业链标的。

布局工具上,电子ETF(515260)紧密跟踪电子50指数,覆盖半导体芯片和苹果产业链,截至二季度末,含“芯”量40%,含“果”量25%,全面覆盖AI芯片、消费电子、汽车电子、5G、云计算等热门产业龙头公司,一键布局A股电子核心资产。看好消费电子和半导体发展机遇的投资者,或可重点关注。

注:电子ETF(515260)跟踪的电子50指数近5个完整年度的涨跌幅为:2019年,59.61%;2020年,25.26%;2021年,3.27%;2022年,-38.63%;2023年,1.03%。

风险提示:电子ETF(515260)被动跟踪中证电子50指数,该指数基日为2008.12.31,发布于2009.7.22,指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的该基金风险等级为R3-中风险,适宜平衡型(C3)及以上的投资者,适当性匹配意见请以销售机构为准。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资须谨慎。

还没有评论,来说两句吧...